税務行動規範

アサヒグループの税務行動規範

税務、とりわけ国際税務は、アサヒグループ及び私たちのステークホルダーにおける重要な論点です。我々が支払う税は、幅広く経済や社会へ影響する重要な役割を担っており、私たちの事業展開地域の成長の主要因となります。

私たちは、納税は社会貢献の一つの手段であると考えています。

私たちの納税の大部分は、酒税、消費税、法人税及び従業員に係る源泉所得税など、によって占められています。

私たちの税務行動規範は、様々なステークホルダーの関心のバランスを取りつつ、税務管理や透明性の面で適切に税務運営していくことを目的としています。税務行動規範はアサヒグループの税務に対する行動の基本的な考え方を示すものです。その税務行動規範は、アサヒグループ各社とその従業員に適用されるガイドラインや手順一式によって担保されます。

税務原則

税務ガバナンス

アサヒグループの税務ガバナンスはガイドラインや手順一式に基づき行われます。その一式は、税務の戦略、ポリシーや作業の特徴を説明し、管理手続を定めています。アサヒグループ各社とその従業員はこの手続を順守することが義務づけられています。

税務行動規範は、グループ税務チームにより制定され、それにより税務リスクが管理されています。グループ税務チームは、グループの戦略会議メンバーであり取締役である最高財務責任者(以下「CFO」)によって統括されています。

税務行動規範は、継続的に見直され、グループの変化や税法改正などを踏まえ修正されます。

税務機能の責務と体制

税務はグループ財務機能の一部であり、CFOの経営責任でもあります。日々の業務は、グループ本社の財務部門ゼネラルマネジャーと、専門家である税務担当社員たちに委譲されています。

私たちは、より国際的な企業となり、それにふさわしい戦略を実行しようとしています。それに伴いグループ税務チームは、国内外関わらず、税務に関する報告・管理を直接できる体制を整えています。これはより良いポリシーの実行、税務リスク管理、従業員の育成・成長につながっていくことにもなります。さらには、グループ横断的な税務課題をより全体的に俯瞰しうることや、財務部門ゼネラルマネジャーへの様々な情報連絡を実現することになります。そして財務部門ゼネラルマネジャーは、CFOに直接報告しています。

アドバイス・技術的な税務サポートは、大規模税理士法人、様々な法律事務所やその他小規模法人から、必要なレベルに合わせ提供を受けています。

法令順守

各国及び国際的な税法並びにOECDガイドラインを完全に順守することで、私たちはグローバルに納税義務を果たすこととしています。

私たちは各国で適用される税法を尊重します。それには条文のみならず、立法趣旨も考慮していくことも必要です。

透明性

多国籍企業の税務方針への関心が高まっているなかで、私たちは、理解しやすく、タイムリーで透明性の高いコミュニケーションによって、税務行動規範や税金に関する情報を開示しています。

移転価格

私たちのビジネスの大部分は地域的なブランドの製造販売によっています。そのため、多くの他の多国籍企業と比べて、グループ間の国際取引は相対的に少ないレベルにあります。

私たちは、事業活動で生み出された価値に基づき、適正な納税地で適正額を納税することを目指します。

私たちは、OECDの多国籍企業向け移転価格ガイドラインとローカルの各国税法の両方を遵守することを目指します。つまり法令順守であり、それは私たちの税務実務指針によりサポートされます。

私たちは、多くの国で導入されている独立企業間原則を使用しています。グループ間の国際取引は適正な独立企業間範囲内で価格が設定されており、ローカルの法令の要求に沿う処理を行っています。

私たちの事業会社の多くは、関連者取引または移転価格一覧表をローカルの税務当局に提出することが求められます。これらは移転価格文書と呼ばれ、多くの国で準備または提出が義務化されています。アサヒグループは、その移転価格文書化の義務を順守します。

ストラクチャーとプランニング

私たちが最も重視することは事業活動であり、その事業活動の運営において有効なプランニングを行います。つまり、私たちが行うどの税務のプランニングも、事業目的に紐づいています。税務のプランニングは、立法趣旨に沿った形でのコスト抑制と社会貢献のバランスを取りながら行われます。

私たちは、租税回避を意図としたもの、事業実体を伴わないもの、ローカル・国際法の精神に合わないもののような、異常な税務ストラクチャーは使いません。

タックスヘイブン

私たちは、タックスヘイブンを租税回避目的では使用しません。

アサヒグループは約300社の子会社及び関連会社を有しています。このうち2社は、タックスヘイブンとされる場所に所在しています。1社は過去からある持株会社であり、合弁事業を行うために一部を取得した会社です。もう1社は、買収伴い取得した人材管理会社です。

あらゆる新規事業活動の場所を検討するにあたって、私たちは税務を含むすべての要素を検討の対象としますが、基本的には事業要因をベースに決定されることになります。

不確定な税務ポジションと税務解釈

アサヒグループでは不明確な税務ポジションの案件が常時発生する可能性があります。これらの問題を未解決のままとすると、税金負担額、繰延税金資産・負債、税金負債額に影響することもあります。

このような案件については、保守的に処理することをアサヒグループの方針としています。その処理の判断にあたっては、当該税務処理の妥当性や様々なリスクの大きさを評価し、適切な判断、準備を行います。

私たちは、熟練した人員の採用、専門家の助言、税務行動規範の適用、グループ税務チームへの問題の報告、を通じて案件に対処します。

私たちは、税務ポジションの不確実性を減少させるために、税務当局に事実を説明し、解釈を求めることがあります。

優遇税制の適用

アサヒグループが活動している地域の大部分では、地域の経済状況や成長戦略のため、政策的に、税制が発展し、改正されていきます。多くの地域で様々な種類の優遇税制が導入されています。アサヒグループ各社は、正常な事業活動の範囲内で、利用可能な優遇税制を適用し、税効率性を追求するよう努めます。優遇税制には、指定地域での活動による免税、特別税率の適用、加速度償却、および租税条約の適用が代表的なものとして挙げられます。

地域によっては通常、優遇税制を事業や投資の招致のために設定します。これら優遇税制は、私たちの事業意思決定に影響を与えるものではありますが、考慮すべき経済的要因の一つに過ぎません。

税務当局との関係

私たちは、税務当局との良好な関係を得るとともに、それを継続的なものにすべく努めています。

様々な事業活動において、税務当局との意見の相違が生ずることもあります。アサヒグループは、積極的に税務当局との対話の機会を探し、そのような意見の相違の解消に努めます。

二重課税案件が発生した場合には、税務当局の協力を得ることもあります。

地域別の税の支払い金額

アサヒグループは、事業を展開している各国・地域の関連法令及び規定に従って適正な税金納付を行っており、税務の透明性を確保することは企業の重要な社会的責任の一つであると認識しています。

-

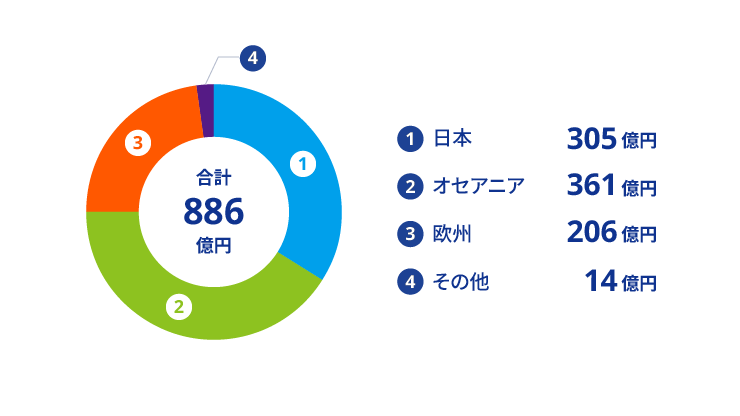

地域別の酒税の支払い金額(2022年)

(億円)

-

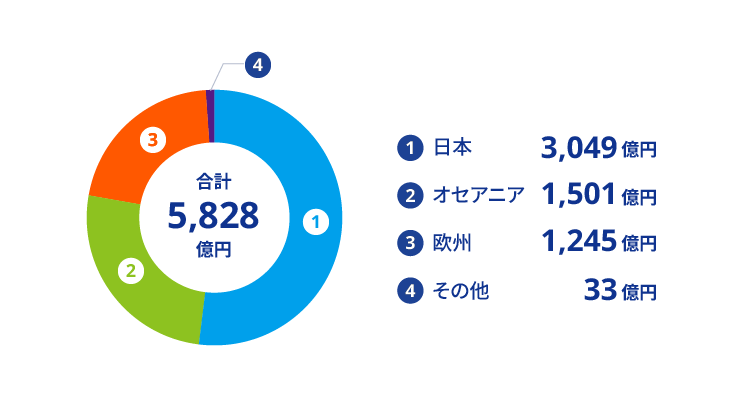

地域別の法人税の支払い金額(2022年)

(億円)